Pinjolin.com – Pinjaman online untuk ibu rumah tangga menjadi solusi populer bagi banyak ibu rumah tangga yang mencari akses mudah ke dana tambahan. Kebutuhan finansial yang beragam sering kali mendorong ibu rumah tangga untuk mencari cara efisien dalam mengelola keuangan.

Pinjaman online menawarkan berbagai kelebihan, termasuk kemudahan akses dan proses yang cepat. Namun, sebelum memutuskan untuk mengambil pinjaman online, penting untuk memahami semua aspek terkait, termasuk keuntungan dan kerugiannya.

Di tahun 2024, pinjaman online semakin berkembang dengan berbagai tawaran menarik yang dirancang khusus untuk memenuhi kebutuhan ibu rumah tangga. Ini termasuk pinjaman dengan syarat yang lebih fleksibel dan aplikasi yang mudah dilakukan dari rumah. Dengan berbagai pilihan yang ada, ibu rumah tangga dapat memilih pinjaman yang paling sesuai dengan situasi keuangan mereka.

Namun, tidak semua pinjaman online menawarkan manfaat yang sama. Beberapa mungkin memiliki syarat yang lebih ketat atau bunga yang lebih tinggi. Oleh karena itu, penting untuk mengevaluasi berbagai pilihan dan memilih pinjaman yang memberikan manfaat terbaik.

Kriteria Pinjaman Online untuk Ibu Rumah Tangga

Pinjaman online menawarkan berbagai pilihan bagi ibu rumah tangga yang memerlukan dana tambahan. Untuk memastikan pinjaman yang dipilih sesuai dengan kebutuhan, penting untuk mempertimbangkan beberapa kriteria utama. Berikut adalah kriteria yang harus diperhatikan:

1. Persyaratan Umum yang Perlu Dipenuhi

Setiap pinjaman online memiliki persyaratan yang harus dipenuhi oleh peminjam. Bagi ibu rumah tangga, berikut adalah persyaratan umum yang biasanya diperlukan:

- Identitas Diri: Biasanya, pinjaman online memerlukan salinan identitas resmi seperti KTP untuk memverifikasi identitas peminjam.

- Bukti Pendapatan: Meskipun ibu rumah tangga mungkin tidak memiliki penghasilan tetap, beberapa penyedia pinjaman masih memerlukan bukti pendapatan atau sumber dana lain, seperti laporan keuangan rumah tangga.

- Rekening Bank: Rekening bank aktif diperlukan untuk menyalurkan dana pinjaman. Peminjam mungkin perlu memberikan nomor rekening dan salinan buku tabungan atau rekening koran.

- Usia dan Status Kependudukan: Peminjam biasanya harus berusia minimal 21 tahun dan merupakan warga negara Indonesia. Beberapa pinjaman mungkin juga memerlukan status kawin atau kepala keluarga.

2. Jenis Pinjaman yang Cocok untuk Ibu Rumah Tangga

Berbagai jenis pinjaman online tersedia, dan beberapa jenis lebih sesuai untuk ibu rumah tangga. Berikut adalah beberapa opsi yang bisa dipertimbangkan:

- Pinjaman Pribadi: Pinjaman pribadi adalah jenis pinjaman yang paling umum dan sering kali tidak memerlukan jaminan. Ini ideal untuk ibu rumah tangga yang membutuhkan dana untuk kebutuhan sehari-hari, perbaikan rumah, atau biaya tak terduga.

- Kredit Tanpa Agunan (KTA): KTA adalah pinjaman yang tidak memerlukan agunan atau jaminan. Ini cocok untuk ibu rumah tangga yang tidak memiliki aset yang dapat dijaminkan dan memerlukan pinjaman dengan proses aplikasi yang cepat.

- Pinjaman Modal Usaha: Bagi ibu rumah tangga yang menjalankan usaha kecil atau ingin memulai bisnis, pinjaman modal usaha dapat membantu memenuhi kebutuhan modal kerja. Beberapa penyedia pinjaman menawarkan produk khusus untuk usaha mikro dan kecil.

3. Keleluasaan dan Fleksibilitas Pinjaman

Keleluasaan dan fleksibilitas pinjaman sangat penting untuk ibu rumah tangga yang mungkin memiliki jadwal dan tanggung jawab yang tidak tetap. Pertimbangkan aspek-aspek berikut:

- Jangka Waktu Pinjaman: Pilih pinjaman dengan jangka waktu yang sesuai dengan kemampuan pembayaran. Beberapa pinjaman menawarkan jangka waktu fleksibel yang memungkinkan peminjam memilih durasi cicilan.

- Metode Pembayaran: Pastikan pinjaman menyediakan metode pembayaran yang nyaman, seperti pembayaran cicilan melalui aplikasi mobile, internet banking, atau autodebet dari rekening.

- Pelunasan Dini: Pilih pinjaman yang memungkinkan pelunasan dini tanpa penalti. Ini memberi fleksibilitas untuk melunasi pinjaman lebih cepat jika kondisi keuangan memungkinkan, mengurangi total bunga yang harus dibayar.

4. Suku Bunga dan Biaya Tambahan

Suku bunga dan biaya tambahan merupakan faktor penting yang memengaruhi total biaya pinjaman. Berikut adalah hal-hal yang perlu diperhatikan:

- Suku Bunga: Bandingkan suku bunga dari berbagai penyedia pinjaman. Meskipun pinjaman online mungkin memiliki bunga lebih tinggi daripada pinjaman tradisional, carilah penawaran dengan bunga yang wajar dan sesuai dengan kemampuan bayar.

- Biaya Administrasi: Beberapa pinjaman mungkin dikenakan biaya administrasi atau biaya pengajuan. Pastikan semua biaya terkait jelas dan tidak memberatkan.

- Denda Keterlambatan: Periksa ketentuan denda keterlambatan untuk menghindari biaya tambahan jika terjadi keterlambatan pembayaran. Pilih pinjaman dengan ketentuan yang adil dan transparan.

5. Reputasi dan Kepercayaan Penyedia Pinjaman

Memilih penyedia pinjaman yang memiliki reputasi baik adalah langkah penting untuk menghindari masalah di masa depan. Berikut adalah cara mengevaluasi penyedia pinjaman:

- Ulasan dan Rating: Baca ulasan dari peminjam sebelumnya untuk mendapatkan gambaran tentang pengalaman mereka. Rating tinggi dan ulasan positif biasanya menunjukkan penyedia pinjaman yang terpercaya.

- Perizinan dan Regulasi: Pastikan penyedia pinjaman memiliki izin yang sah dari otoritas terkait, seperti Otoritas Jasa Keuangan (OJK). Ini menunjukkan bahwa penyedia pinjaman beroperasi sesuai dengan peraturan dan standar yang berlaku.

Memilih pinjaman online yang tepat untuk ibu rumah tangga memerlukan pertimbangan yang matang. Dengan memperhatikan kriteria-kriteria di atas, ibu rumah tangga dapat menemukan pinjaman yang sesuai dengan kebutuhan dan kondisi keuangan, serta mengelola pinjaman dengan lebih efektif.

Baca Juga

Cara Memilih Pinjaman Online yang Tepat untuk Ibu Rumah Tangga

Ibu rumah tangga seringkali menghadapi kebutuhan finansial yang beragam dan mendesak. Memilih pinjaman online yang tepat dapat memberikan solusi keuangan yang efektif dan sesuai dengan kebutuhan. Berikut adalah langkah-langkah detail dalam memilih pinjaman online yang tepat untuk ibu rumah tangga:

1. Evaluasi Kebutuhan dan Tujuan Pinjaman

Sebelum memilih pinjaman online, penting untuk mengevaluasi kebutuhan dan tujuan pinjaman secara jelas.

- Tentukan Jumlah Pinjaman: Identifikasi jumlah dana yang diperlukan. Mengambil pinjaman dalam jumlah yang tepat akan membantu menghindari utang yang tidak perlu dan memastikan dana mencukupi untuk tujuan yang dimaksud.

- Tujuan Pinjaman: Tentukan tujuan penggunaan pinjaman, seperti biaya pendidikan anak, perbaikan rumah, atau modal usaha kecil. Tujuan yang jelas akan membantu dalam memilih jenis pinjaman yang paling sesuai.

2. Bandingkan Suku Bunga dari Berbagai Penyedia

Suku bunga merupakan faktor kunci dalam menentukan biaya pinjaman. Bandingkan suku bunga dari berbagai penyedia untuk menemukan penawaran terbaik.

- Suku Bunga Tetap vs. Mengambang: Pilih antara suku bunga tetap yang tidak berubah selama masa pinjaman atau suku bunga mengambang yang dapat berubah sesuai dengan kondisi pasar. Suku bunga tetap memberikan kepastian biaya, sedangkan suku bunga mengambang dapat lebih rendah tetapi berisiko jika suku bunga naik.

- Perbandingan Penawaran: Gunakan alat perbandingan pinjaman online untuk membandingkan suku bunga dan biaya total dari berbagai penyedia. Pilih pinjaman dengan suku bunga yang kompetitif dan sesuai dengan anggaran.

3. Periksa Biaya Administrasi dan Biaya Tambahan

Biaya tambahan dapat mempengaruhi total biaya pinjaman. Pastikan untuk memahami semua biaya terkait.

- Biaya Administrasi: Beberapa penyedia pinjaman mengenakan biaya administrasi saat pengajuan. Pastikan biaya ini jelas dan wajar.

- Biaya Lainnya: Periksa biaya tambahan lainnya seperti biaya keterlambatan, biaya penalti pelunasan dini, dan biaya asuransi. Semua biaya ini harus diperhitungkan dalam total biaya pinjaman.

4. Tinjau Syarat dan Ketentuan Pinjaman

Memahami syarat dan ketentuan pinjaman adalah langkah penting untuk menghindari masalah di masa depan.

- Jangka Waktu Pinjaman: Pilih jangka waktu pinjaman yang sesuai dengan kemampuan pembayaran bulanan. Jangka waktu yang lebih panjang dapat menurunkan cicilan bulanan tetapi dapat meningkatkan total biaya bunga.

- Ketentuan Pembayaran: Periksa ketentuan mengenai pembayaran cicilan, termasuk frekuensi pembayaran (bulanan, mingguan) dan metode pembayaran yang diterima. Pilih metode yang paling nyaman.

5. Evaluasi Fleksibilitas Pinjaman

Fleksibilitas pinjaman dapat membantu dalam mengelola keuangan lebih baik.

- Pelunasan Dini: Pilih pinjaman yang memungkinkan pelunasan dini tanpa penalti. Ini memungkinkan ibu rumah tangga melunasi pinjaman lebih cepat jika keuangan memungkinkan, mengurangi total bunga.

- Fleksibilitas Jangka Waktu: Beberapa pinjaman menawarkan fleksibilitas dalam memilih jangka waktu pinjaman. Ini bisa sangat berguna jika kondisi keuangan berubah.

6. Periksa Reputasi dan Kepercayaan Penyedia Pinjaman

Memilih penyedia pinjaman yang terpercaya sangat penting untuk menghindari masalah.

- Ulasan dan Rating: Baca ulasan dan rating dari peminjam sebelumnya untuk menilai reputasi penyedia pinjaman. Ulasan positif dan rating tinggi menunjukkan penyedia yang dapat diandalkan.

- Perizinan: Pastikan penyedia pinjaman memiliki izin resmi dari Otoritas Jasa Keuangan (OJK) atau lembaga regulator lainnya. Izin ini menunjukkan bahwa penyedia pinjaman beroperasi sesuai dengan regulasi yang berlaku.

7. Gunakan Kalkulator Pinjaman Online

Menggunakan kalkulator pinjaman online dapat membantu dalam perencanaan dan perbandingan.

- Simulasi Pinjaman: Kalkulator pinjaman dapat digunakan untuk mensimulasikan biaya pinjaman berdasarkan jumlah, suku bunga, dan jangka waktu. Ini membantu dalam memahami cicilan bulanan dan total biaya pinjaman.

- Perencanaan Keuangan: Kalkulator juga membantu dalam perencanaan keuangan dengan menunjukkan dampak pinjaman terhadap anggaran bulanan.

8. Pertimbangkan Dukungan dan Layanan Pelanggan

Dukungan dan layanan pelanggan dapat memengaruhi pengalaman peminjam.

- Kualitas Layanan: Evaluasi kualitas layanan yang diberikan oleh penyedia pinjaman, termasuk kemudahan proses pengajuan dan respons terhadap pertanyaan atau masalah.

- Dukungan Pelanggan: Pastikan penyedia pinjaman menawarkan dukungan pelanggan yang responsif dan memadai jika diperlukan.

9. Tentukan Kemampuan Membayar

Pastikan pinjaman yang dipilih sesuai dengan kemampuan membayar.

- Perhitungan Anggaran: Hitung kemampuan untuk membayar cicilan bulanan dengan mempertimbangkan pendapatan dan pengeluaran. Pilih pinjaman dengan cicilan yang tidak membebani anggaran keluarga.

- Keseimbangan Keuangan: Pastikan cicilan pinjaman seimbang dengan kebutuhan keuangan lainnya, seperti biaya hidup dan tabungan.

Dengan mempertimbangkan semua faktor ini, ibu rumah tangga dapat memilih pinjaman online yang tepat sesuai dengan kebutuhan dan kondisi keuangan. Mengambil langkah-langkah ini membantu memastikan bahwa pinjaman yang dipilih tidak hanya memenuhi kebutuhan finansial tetapi juga dapat dikelola dengan baik dalam jangka panjang.

Daftar Pinjaman Online untuk Ibu Rumah Tangga

Pinjaman online menjadi solusi praktis bagi ibu rumah tangga yang membutuhkan dana tambahan untuk kebutuhan sehari-hari atau usaha kecil-kecilan. Berikut adalah daftar pinjaman online terpercaya yang dapat menjadi pilihan ibu rumah tangga:

1. Akulaku

Akulaku adalah platform pinjaman online yang menyediakan layanan kredit cepat dengan proses yang mudah dan cepat. Akulaku menawarkan pinjaman tunai dengan limit hingga Rp 15 juta dan tenor hingga 12 bulan. Pengguna hanya perlu mengunduh aplikasi, mengisi data pribadi, dan menunggu persetujuan yang biasanya tidak memakan waktu lama.

2. Kredivo

Kredivo menawarkan kemudahan pinjaman tanpa kartu kredit dengan limit hingga Rp 30 juta dan tenor hingga 12 bulan. Proses pengajuan pinjaman di Kredivo sangat cepat, biasanya hanya memerlukan waktu beberapa menit hingga beberapa jam. Selain itu, Kredivo juga menyediakan opsi pembayaran cicilan untuk belanja online di berbagai e-commerce ternama.

3. EasyCash

EasyCash memberikan solusi pinjaman cepat dengan limit hingga Rp 20 juta dan tenor maksimal 6 bulan. Proses pengajuan pinjaman di EasyCash cukup sederhana, hanya dengan mengisi formulir online dan mengunggah dokumen yang dibutuhkan. Persetujuan pinjaman dapat diterima dalam waktu singkat, sehingga sangat membantu bagi yang membutuhkan dana mendesak.

4. Flexi Cash Jenius

Flexi Cash Jenius adalah fitur pinjaman dari aplikasi Jenius yang dikelola oleh Bank BTPN. Ibu rumah tangga dapat mengajukan pinjaman dengan limit hingga Rp 50 juta dan tenor hingga 36 bulan. Proses pengajuan dilakukan sepenuhnya melalui aplikasi Jenius, sehingga sangat praktis dan mudah diakses.

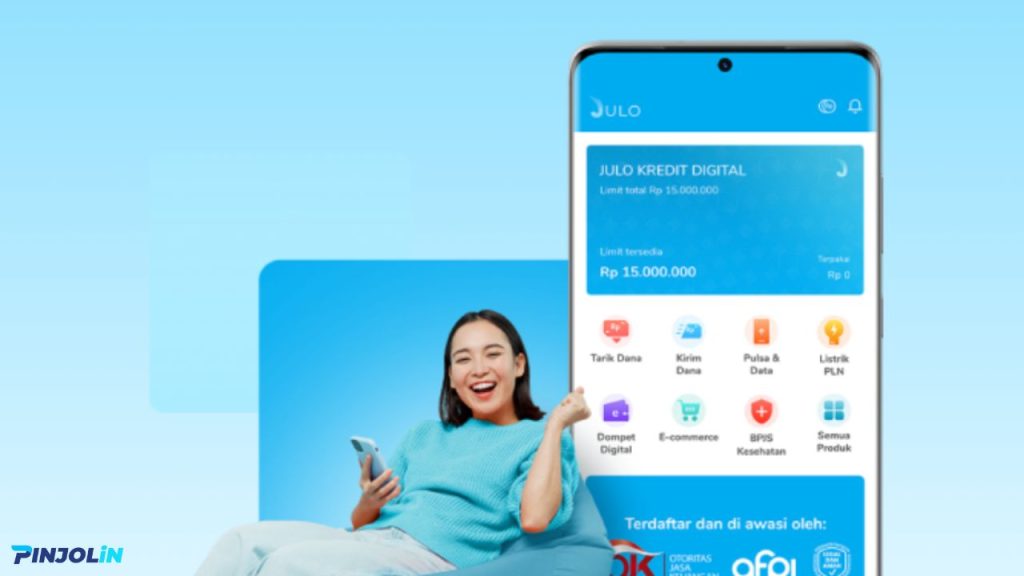

5. JULO

JULO menawarkan pinjaman online dengan limit hingga Rp 15 juta dan tenor hingga 9 bulan. Proses pengajuan pinjaman di JULO dilakukan secara online dengan persyaratan yang mudah dipenuhi. JULO juga memiliki program rewards untuk pengguna yang melakukan pembayaran tepat waktu.

6. Kredit Pintar

Kredit Pintar adalah platform pinjaman online yang menyediakan pinjaman cepat dengan limit hingga Rp 20 juta dan tenor hingga 12 bulan. Proses pengajuan di Kredit Pintar sangat mudah dan cepat, cukup dengan mengunduh aplikasi, mengisi data, dan menunggu persetujuan. Dana pinjaman akan langsung ditransfer ke rekening pengguna setelah disetujui.

7. AdaKami

AdaKami menawarkan pinjaman online dengan limit hingga Rp 10 juta dan tenor hingga 12 bulan. Proses pengajuan di AdaKami sangat sederhana, hanya membutuhkan KTP dan data pribadi. Persetujuan pinjaman biasanya cepat dan dana dapat langsung dicairkan ke rekening peminjam.

8. Kredinesia

Kredinesia memberikan solusi pinjaman cepat dengan limit hingga Rp 10 juta dan tenor maksimal 6 bulan. Proses pengajuan pinjaman di Kredinesia dilakukan secara online dengan persyaratan yang tidak rumit. Dana pinjaman dapat dicairkan dengan cepat setelah pengajuan disetujui.

9. Kredit Cepat

Kredit Cepat adalah platform pinjaman online yang menyediakan pinjaman dengan limit hingga Rp 8 juta dan tenor maksimal 30 hari. Proses pengajuan di Kredit Cepat sangat cepat, biasanya hanya membutuhkan waktu beberapa menit hingga persetujuan. Pinjaman ini cocok untuk kebutuhan dana mendesak dalam jangka pendek.

10. Pembiayaan UMi

Pembiayaan Ultra Mikro (UMi) adalah program pemerintah yang menyediakan pinjaman untuk pelaku usaha mikro, termasuk ibu rumah tangga yang menjalankan usaha kecil. Program ini menawarkan pinjaman dengan limit hingga Rp 10 juta dan tenor hingga 12 bulan. Pengajuan pinjaman dapat dilakukan melalui lembaga keuangan yang bekerja sama dengan pemerintah, seperti PNM dan Pegadaian.

Dengan banyaknya pilihan pinjaman online yang tersedia, ibu rumah tangga dapat memilih yang paling sesuai dengan kebutuhan dan kemampuan mereka. Pastikan untuk selalu membaca syarat dan ketentuan dengan teliti sebelum mengajukan pinjaman.

Kesimpulan

Pinjaman online memberikan solusi praktis dan cepat bagi ibu rumah tangga yang membutuhkan dana tambahan untuk berbagai kebutuhan, mulai dari kebutuhan sehari-hari hingga modal usaha kecil. Platform seperti Akulaku, Kredivo, EasyCash, Flexi Cash Jenius, JULO, Kredit Pintar, AdaKami, Kredinesia, Kredit Cepat, dan Pembiayaan UMi menawarkan berbagai kemudahan dengan proses pengajuan yang sederhana dan persetujuan yang cepat.

Dengan limit pinjaman dan tenor yang bervariasi, ibu rumah tangga dapat memilih layanan yang paling sesuai dengan kebutuhan dan kemampuan mereka. Namun, penting untuk selalu membaca syarat dan ketentuan dengan teliti sebelum mengajukan pinjaman guna menghindari masalah di kemudian hari.

Nah, demikianlah informasi pinjolin.com kali ini mengenai pinjaman online untuk ibu rumah tangga. Semoga informasi tersebut diatas dapat bermanfaat bagi kalian semua. Simak juga artikel lainnya mengenai Pinjaman Online Tanpa Verifikasi Wajah serta beragam artikel lainnya seputar pinjaman online dan kredit perbankan di Indonesia.

- 4 Penyebab Limit Akulaku Tidak Bisa Dipakai dan Cara Mengatasinya - December 5, 2024

- 17 Cara Pengajuan Kredit Pintar dengan Mudah dan Cepat - December 5, 2024

- 8 Cara Bayar Akulaku Lewat Alfamart Beserta Syarat dan Keuntungannya - December 4, 2024